В настоящее время действуют четыре главных фактора, определяющих направления развития автомобильной промышленности:

- глобальная конкуренция,

- загрязнение окружающей среды,

- энергопотребление,

- быстрый технологический прогресс. Все это в сочетании с экономическими проблемами, а также спрос покупателей определяют приоритеты мирового автопрома. В ответ будет эволюционировать и шинная технология, ибо автомобильный и шинный бизнесы тесно взаимодействуют между собой. По данным за 2000 г. в мире насчитывалось (зарегистрировано) 565 млн легковых и 170 млн грузовых автомобилей. К 2010 г. ожидается рост парка легковых на 10%, а грузовых – на 30%. Самые высокие темпы роста парка грузовых (55%) и легковых (22%) автомобилей прогнозируются в Азии. В Европе и США рынок относительно стабилизировался и существенного роста не ожидается.

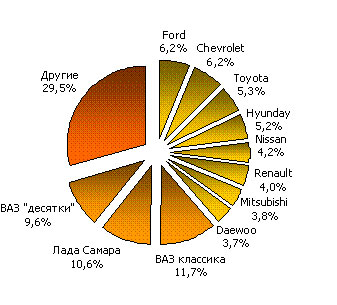

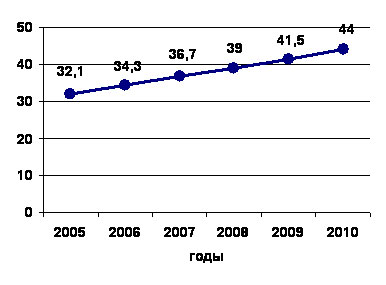

Парк легковых автомобилей в России также будет увеличиваться в ближайшие 5 лет. Продажи новых иномарок в 2006 г. выросли на 66% и, по прогнозам, в 2007 г. могут вырасти еще на 25-30%. Продажи российских моделей сократились в 2006 г. на 2%, в 2007-м могут упасть еще на 5-6%, и далее ожидать роста в этом сегменте не приходится.

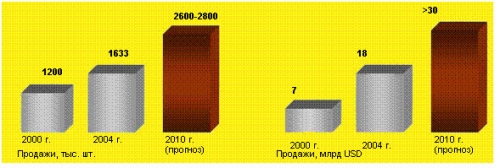

Мировые объемы производства шин в 2000 г. составили 1160 млн штук, в том числе для легковых автомобилей – 845 млн шт., грузовых – 315 млн шт. Наиболее высокие темпы прироста шинной продукции также достигнуты в странах Азиатского региона. В 2005-2006 гг. лидерами по темпам роста были Китай и Индия.

К 2010 г. прогнозируется рост мирового производства шин на 17% в целом, в том числе легковых – на 16%, грузовых – на 22%.

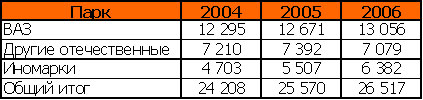

Рис.1 Структура парка Два года назад мировой объем продаж шинной продукции составлял более 80 млрд долл. На долю трех крупнейших производителей шин («Бриджстоун», «Мишлен», «Гудьир») приходилось 56%, а на долю первой десятки шинных компаний – более 80%.

Мировые лидеры (первая тройка) владеют шинными заводами в различных регионах мира. На отдельных предприятиях суточный объем производства легковых шин составляет от 40 до 60 тыс. штук. Ежегодные инвестиции этих компаний в развитие производства и товаропроводящих сетей – 5-8%, а в инновационные проекты (НИОКР) – 2,5-3,0% от общего годового объема продаж шинной продукции.

Спрос и пристрастия

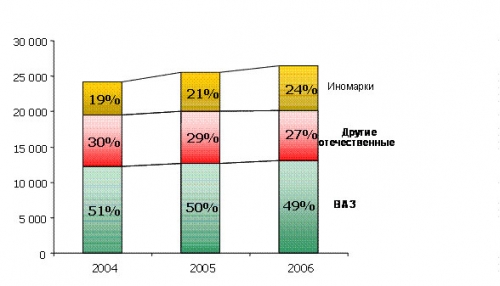

В России 62% проданных в 2006 г. автомобилей составляют иномарки. Ford, Chevrolet, Toyota, Hyundai – лидеры продаж среди иномарок (более 100 тыс. шт.). Свыше 60 тыс. шт. – Nissan, Renault, Mitsubishi, Kia и Daewoo. Все эти бренды к 2010 г. приблизятся или могут преодолеть 200-тысячный рубеж. Вчетверо увеличились продажи китайских машин (Chery – 20 тыс. шт.). Доля автомобилей отечественного производства в структуре продаж 2006 г. снизилась с 49% в 2005 г. до 38%. Лидером продаж среди отечественных авто в 2006 г. стала вазовская «классика» (211 тыс. шт.).

Рис. 2. Заказчиков шин условно можно разделить на три группы:

- производители автомобилей,

- продавцы шин (оптовая и розничная торговля),

- конечные потребители (владельцы автомобилей).

Все они предъявляют к шинам различные требования, и задача шинных компаний (производителей шин) – максимально соответствовать зачастую противоречащим друг другу критериям. Различия в требованиях лежат в области технических свойств, экологии, экономики, а также в сфере услуг (шинный сервис). Оптимизация продуктовых и ценовых линеек для различных групп заказчиков шин является довольно сложной задачей, учитывая, что на рынке единовременно позиционируются сотни типов и моделей шин от разных производителей.

Что касается шин, поставляемых на первичную комплектацию автомобилей, то это прежде всего техническая проблема. Требуются большие затраты времени и денежных средств на организацию различных видов испытаний и последующую сертификацию шин. При этом работа должна проводиться при тесном взаимодействии с производителем автомобиля. И в данном случае партнерство – это не модный призыв, а совместная системная работа функциональных структур шинников и автомобилестроителей с максимальной степенью участия сторон.

Рис. 3. Рынок легковых автомобилей России (продажи 2005-2006 гг.)

Рынок шин для автопарка более сложный, в первую очередь с точки зрения маркетинга. Оценка шин потребителем формируется, как правило, опираясь на соотношение «цена – качество», но при этом учитываются популярность бренда или репутация фирмы, прошлый опыт, ожидаемый пробег или сцепные свойства шин и др. На выбор покупателя влияет также профессиональная подготовка дилеров и продавцов.

Обречены работать в гармонии

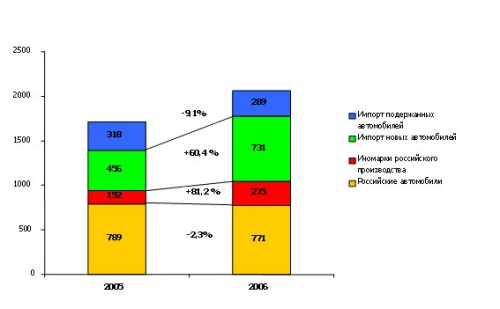

Российский автомобильный рынок имеет ряд присущих ему особенностей.

В целом динамика развития российского рынка шин повторяет тенденции авторынка. Как известно, в России на протяжении последних лет наблюдается стабильно устойчивый спрос на легковые автомобили. Ежегодно более 2 млн чел. являются потенциальными покупателями, при этом из них почти 1,5 млн чел. хотят впервые сделать покупку и 0,5 млн чел. – поменять автомобиль. Но главное в том, что эти люди имеют деньги для покупки автомобиля или готовы взять кредит для этой цели. Продажи легковых автомобилей в России в 2006 г. увеличились на 20% по сравнению с 2005 г. – с 1,7 до 2,06 млн. Из одного миллиона иномарок, проданных на российском рынке в 2006 г., около 37% продаж пришлось на Москву и Санкт-Петербург. Объем продаж в 2 млн ед./год выводит российский рынок на один уровень с ведущими рынками Европы, такими как Италия, Франция и Великобритания.

Активнее всего растут рыночные сегменты «Премиум» и VFM (Valu for money – качество за разумные

Рис. 4. Российский автомобильный рынок в период 2000-2010 гг. Экономическое развитие

Рост ВВП 1% = 0,5%-0,7% роста автомобильного рынка

Низкое насыщение на душу населения

В России – 160 автомобилей, в развитых странах – 400 автомобилей на 1000 человек

Парк старых автомобилей

1/2 парка – более 10 лет, 1/3 парка – более 15 лет деньги). Все чаще предпочтение отдается иномаркам, в том числе российского производства. Эти наблюдения справедливы как для шинного, так и для авторынка. В этой связи можно ожидать перераспределения инвестиций в пользу развития дистрибьюторских и сбытовых сетей, маркетинга и привлечения зарубежного технологического опыта (покупка лицензий и ноу-хау, создание дочерних и совместных предприятий в России, приобретение зарубежных компаний российскими бизнес-структурами). Стремление российских компаний сохранить позиции на собственном рынке

После резкого спада в начале 90-х, начиная с 1999 г., в России наблюдается устойчивый рост шинного производства.

Динамика производства шин Наименование | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2010(прогноз) | | Всего, млн шт. | 29 | 33,84 | 35,83 | 38,65 | 40,5 | 42,6 | 37,4 | 54 | | Грузовые | 10,3 | 11,58 | 11,15 | 12,01 | 12,15 | 13,2 | 8,9 | 18 | | Легковые | 17,6 | 19,6 | 21,91 | 23,82 | 24,5 | 26 | 26,5 | 30-32 | | Другие | 1,1 | 2,66 | 2,77 | 2,82 | 3,2 | 3,4 | 2 | 4 |

За последние годы структура ассортимента шин существенно изменилась и приблизилась к мировой. Доля легковых шин в общем объеме производства превышает 60%. Для сравнения: в странах Западной Европы, США и Японии этот показатель колеблется от 75 до 90%. При этом существенно увеличивается число размеров и моделей шин, а доля шин в радиальном исполнении достигла 77%. Приоритетными требованиями к эксплуатационным свойствам шин являются:

– безопасность: высокие сцепные свойства на сухой и мокрой дороге, в том числе в зимних условиях; хорошая управляемость и курсовая устойчивость на высоких скоростях; сохранение работоспособности при снижении давления;

– надежность: минимизация отказов, отсутствие производственных дефектов, скоростная выносливость;

– комфортабельность: отсутствие вибрации, т.е. высокая геометрическая и силовая однородность; минимальный шум;

– экономичность: низкий расход топлива за счет снижения массы шин и сопротивления качению, а также высокий общий эксплуатационный ресурс;

– экологичность: низкие акустические характеристики, наименьшие гистерезисные потери, минимизация или полное отсутствие канцерогенных и токсичных компонентов в резинокордном композите.

В шинной отрасли РФ идет перестройка. Российский бизнес прилагает максимум усилий, чтобы не проиграть своим иностранным конкурентам. Словом, отечественный рынок шин, считающийся одним из перспективных и быстрорастущих в мире, переживает непростые времена. С одной стороны, ежегодно на 7-10% в стране увеличивается число автомобилей, что порождает спрос на шины. Но, с другой стороны, отечественные компании лишь начинают осваивать массовое производство высококачественных шин, чем успешно пользуются западные производители для экспансии на нашем рынке. Способствуют этому и растущие запросы россиян в отношении качества продукции.

Рис. 5. Прогнозируемый объем российского рынка шин для легковых автомобилей, млн шт. Объем рынка шин для легковых автомобилей растет в среднем на 6-7% в год,

в 2006 г. увеличился на 2,2 млн шт. Продажи шин в сегменте «Премиум» выросли в 2006 г. до 8,1 млн шт., против 6,3 в 2005 г.; а в среднем ценовом сегменте – с 9 до 11,2 млн шт.

Сегментация российского рынка

Рынок шин для легковых автомобилей имеет три ценовых сегмента. Премиум-класс (Premium) занимает сейчас около 1/5 части российского шинного рынка. Средний сегмент отвоевал порядка 1/4 рынка. И наконец, нижний ценовой сегмент (Econom) обладает наибольшим спросом.

Между тем продажи более качественной продукции первых двух сегментов растут. В 2006 г. объем продаж шин для легковых автомобилей вырос на 1,5 млн шт. по сравнению с предыдущим годом, причем наибольшая динамика роста произошла в сегменте Premium. Наоборот, доля дешевого ценового сегмента уменьшается на 2-3% в год. И конечно же, уменьшение доли Econom-сегмента бьет по производителям дешевых шин для легковых автомобилей в России и странах СНГ. К 2008 г. рынок шин этого сегмента сократится, по разным оценкам, до 13-13,5 млн шт., то есть на 1,6 млн по сравнению с 2006 г. Наоборот, сегмент качественных шин может за 2007-2008 гг. удвоиться, и количество шин в этом сегменте вырастет до 25 млн шт.

Все больше российских автомобилистов ориентируются на покупку импортных шин. Как считают эксперты, в такой ситуации только крупные отечественные холдинги могут еще быть конкурентоспособными. Причина в том, что реализация двух стратегий – диверсификации производства либо ориентации на узкий сегмент рынка, в котором российские производители традиционно сильны, – требует масштабных структурных перемен. Однако не все предприятия имеют ресурсы для таких бизнес-маневров. При этом шансы адаптироваться в новых рыночных реалиях есть у таких компаний, как: «Сибур – Русские шины», «Амтел-Фредештайн» и «Нижнекамскшина» (контрольным пакетом владеет «Татнефть»). Вместе они контролируют более 90% рынка, не занятого импортной продукцией.

В целом стратегия развития российского шинного бизнеса у лидеров отрасли принципиально схожа, поскольку диктат вкусов покупателей и тенденции западных рынков оставляют не слишком большой выбор. Прежде всего для организации производства высококачественных шин нужны крупные инвестиции. Реализация инвестиционных проектов и инновационных программ при участии известных зарубежных компаний может создать новые технологические и сбытовые возможности для российских предприятий. Скажем, инвестиционная программа «Сибур – Русские шины» на 2006-2010 гг. оценивается примерно в 500 млн долл. Однако главным условием привлечения денег становится адекватное позиционирование шинной продукции на высококонкурентном рынке. Например, «Нижнекамскшина» и холдинг «Амтел-Фредештайн» стремятся выйти в высший ценовой сегмент и вкладывают инвестиции в строительство новых производственных мощностей.

Игроки рынка учитывают, что предпочтения потребителей изменяются в пользу брендированных шин. Бренд увеличивает стоимость шины и при прогнозируемом росте рынка дает весомый эффект. По этому пути пошли «Амтел-Фредештайн», «Сибур – Русские шины» и «Нижнекамскшина». При этом все производители отечественных шин ищут стратегических инвесторов. «Нижнекамскшина» сотрудничает с итальянской компанией Pirelli и немецкой «Континенталь». «Сибур – Русские шины» (ОАО «Омскшина») уже более 10 лет работает со словацким «Матадором» в рамках совместного предприятия по производству легковых шин в г. Омске. Прямая же покупка передовых технологий сопряжена с проблемами: западные компании неохотно их продают, предпочитая работать по схеме off-take или разворачивать собственное производство в России, поскольку рынки США и Западной Европы практически насыщены шинной продукцией. К основным иностранным игрокам относятся Bridgestone (Япония), Michelin (Франция), Nokian (Финляндия), Continental (Германия), Goodyear (США), Pirelli (Италия).

Между тем российскому шинному бизнесу пока еще есть что противопоставить иностранному натиску. Тогда как европейские производители сильно зависят от цен на сырье, у российских заводов имеются относительные преимущества благодаря традиционным связям с нефтяными и газовыми компаниями («Сибур», «Татнефть»). К числу благоприятных условий можно отнести и поворот к новой системе дистрибуции: крупные сетевые компании берут на себя продажу и обслуживание автомобильных шин. Становятся востребованными корпоративные системы управления, производственная и коммерческая логистика.

Беспрецедентный стратегический ход совершила компания «Амтел» – приобретением бизнеса голландской Vredestein Banden, тем самым получив в свои руки уникальный технологический опыт, известные в Европе бренды и доступ к сбытовым сетям в Европе, США и Азии.

Это принципиально важный момент с точки зрения перспективы расширения рынка сбыта брендовых шин российского производства. В настоящее время шинные рынки Западной Европы и США практически закрыты для отечественных шин. Причинами такого положения являются отрицательный рыночный имидж, отсутствие комплексного маркетингового пакета и доступа к сбытовым сетям, отсутствие узнаваемых брендов. Актуальность проблемы производства и сбыта российской шинной продукции в дальнейшем будет только возрастать, чему способствует тот факт, что известные западные компании начинают активно бороться за контроль над российским рынком высокомаржинальных брендовых шин, опираясь на свои преимущества в интеллектуальных и финансовых ресурсах и технологическом опыте. Французская группа «Мишлен» и финская «Нокия тайр» запустили собственные производства в России; немецкая «Континенталь» купила долю словацкого «Матадора» в совместном с ОАО «Омскшина» (ОАО «Сибур - Русские шины») предприятии; объявлено о создании СП с ОАО «Нижнекамскшина» («Татнефть») по производству грузовых шин с металлокордом в каркасе и брекере (All steel).

В нижнем ценовом сегменте (Econom) следует ожидать усиления конкуренции со стороны азиатских производителей, прежде всего из Китая и Индии. Не исключено активное наступление и других участков шинного бизнеса для укрепления своих позиций на данном рынке России, в первую очередь в сегменте шин для автопарка. Удержит и расширит свои позиции тот, кто сумеет быстро и эффективно организовать производство продукции высокого качества по приемлемой цене, а также выстроить динамичную сбытовую сеть и гибкую форму поведения на рынке шин для автопарка и первичной комплектации.

Анатолий Вольнов,

руководитель R&D

ОАО "Амтел-Фредештайн"

|